「我是全職操盤手,每個月獲利十幾萬,為什麼銀行說我『收入不穩定』拒絕我?」

「我自己開工作室接案,現金流很強,但沒有薪資證明,是不是就不能辦信貸?」

這是很多「非典型就業者」心中的痛。

明明賺得比上班族多,但在申請信用卡或信貸時,地位卻比不上一個月薪 3 萬的行政人員。

原因很簡單:銀行討厭 「不確定性」。

對銀行來說,每個月固定 5 號入帳的「薪資轉帳 (Salary Transfer)」,比你偶爾一筆 50 萬的獲利更有安全感。

但別灰心,這不代表你貸不到款。

只要懂得用對的方法「包裝」你的財力,自由工作者照樣能拿到漂亮的利率。這篇文章教你 3 個銀行行員不會主動告訴你的過件技巧。

前情提要: 在申請之前,請先確認你的信用分數是否及格。如果你連信用卡都沒有,請先看這篇:

【聯徵分數攻略】3 招教你查詢信用評分,並快速「養信用」

1. 銀行審核的邏輯:穩定 > 高薪

首先你要懂銀行的心態。銀行不怕你賺得少,只怕你「下個月沒錢還」。

- 上班族: 有公司幫忙背書,收入被視為「經常性收入」。

- 自由業: 收入被視為「非經常性收入」,銀行會自動打折(例如把你平均月收打 6 折計算)。

所以我們的目標是:透過文件證明,讓銀行相信你的收入是「穩定」且「可持續」的。

2. 技巧一:提供「年度扣繳憑單」 (黃金聖旨)

這是最有力、最強大的證明,沒有之一。

很多接案者為了省稅,不喜歡開收據或發票,這在貸款時會變成致命傷。

- 為什麼它重要? 扣繳憑單是國稅局認證的收入。對銀行來說,這比你自己拿存摺出來更有公信力。

- 操作建議: 如果你有長期配合的廠商,盡量請對方申報薪資所得(代碼 50)或執行業務所得(代碼 9A)。

- 威力: 一張年收 100 萬的扣繳憑單,基本上等同於上市櫃員工的薪轉證明。

3. 技巧二:自製「像薪資一樣」的存摺流水 (養存摺)

如果你真的沒有扣繳憑單(例如收現金的攤商、全職交易員),那你必須「養存摺」。

- 原理: 讓你的銀行帳戶看起來像是有在領薪水。

- 怎麼做?

- 固定日期: 每個月挑一天(例如 5 號),把你的收入「全額存入」同一個銀行帳戶。

- 固定摘要: 如果是用網銀轉帳,備註欄可以寫「薪資」或「收入」。

- 不要月光: 這是重點!不要存進去 5 萬,隔天就領出 5 萬。帳戶裡要留有「餘額」,最好維持在 6位數以上。

- 持續 6 個月: 銀行通常看近半年的紀錄。

⚠️ 禁忌: 千萬不要有一筆大額資金突然匯入(例如前天存 100 萬,今天去申請貸款),銀行會認為那是借來擺拍的「裝飾性存款」,完全不認列。

4. 技巧三:挑選對銀行 (主往來銀行 & 純網銀)

同樣的條件,找錯銀行直接拒絕,找對銀行可能核貸 100 萬。

A. 主往來銀行 (Primary Bank)

優先找你「存款最多」或「信用卡用最久」的那家銀行。

因為他們看得到你的資產狀況(定存、基金、股票),比較願意給予通融。這就是所謂的 「貢獻度加分」。

B. 純網銀 (Digital Banks)

像 LINE Bank、將來銀行 這些新創銀行,他們的審核演算法跟傳統銀行不同。

他們更看重「數位足跡」和「生態圈數據」。對於自由工作者來說,純網銀的審核通常比傳統老行庫(如三商銀)更友善、更靈活。

5. 加分題:有資產就亮出來

如果你是全職投資人,手上有股票或加密貨幣,能當作財力證明嗎?

- 股票/基金: 可以。請申請「證券戶資產證明」或「集保 e 存摺」截圖。不過銀行通常只會認列市值的 50% ~ 60%。

- 房地產: 非常好。有房產(即使還有房貸)代表你有恆產,是極大的加分項。

- 加密貨幣: 目前 99% 銀行不認列。別拿幣安截圖給銀行看,他們看不懂,甚至會覺得你是高風險投機客。請先出金換成台幣定存,再拿定存單去申請。

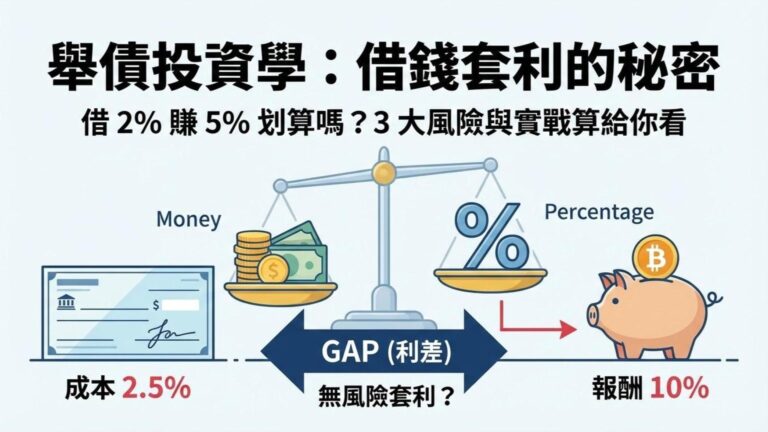

6. 結論:誠實報稅,是為了借更便宜的錢

很多自由工作者為了省一點稅,選擇隱匿收入,結果到了買房或需要週轉資金時,才發現自己借不到錢,或是利率高達 10% 以上。

這其實是「因小失大」。

如果你未來有買房或大額信貸的計畫,建議從現在開始:

- 誠實報稅,累積扣繳憑單。

- 固定存錢,養漂亮存摺流水。

- 維持信用,信用卡全額繳清。

做好了這些準備,拿到入場券後,下一步就是要面對銀行那眼花撩亂的廣告話術了。

「0 元開辦費」、「分段式利率」… 這些到底是優惠還是陷阱?